中国创业风险投资统计分析

2015 年,中国创业投资各类机构数已达 1775 家,较 2014 年增长 14.4%。全国创业投资管理资本总量达到 6653.3 亿元,占GDP 总量的0.96%,较2014年增长31.7%。全年披露新募基金197家,较上年增长16.6%。全国创业风险投资机构累计投资项目数达到17376项,其中投资高新技术企业项目数8047项,占46.3%。江苏、浙江、北京、上海、广东等经济发达地区一直是创业投资机构最为集聚的地区,这些地区的风险投资机构数量达到 1130 家,占全国总量的 63.7%。

一、机构数量和募资呈现增长态势

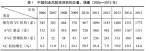

截至 2015 年底,中国创业投资各类机构数已达 1775 家1,较 2014 年增加 224家,增长14.4%。其中,创业投资企业(基金)1311 家,较 2014 年增加 144 家,增幅 12.3%;创业投资管理企业 464 家,较2014 增加 80 家,增幅 20.8%。相比而言,同期美国创业投资机构 2022 家,其中创业投资基金 1224 家;欧洲创业投资机构约 500 家。

2015年,全国创业投资管理资本总量达到6653.3亿元,占GDP总量的0.96%;较 2014 年增加 1420.9 亿元,增幅为31.7%;基金平均管理资本规模为 4.66 亿元,较 2014 年略有提高;其中,最大母基金管理的子基金数达 35 家;管理资金规模达 400亿元。相比而言,同期美国创业投资管理资本总额为 1653 亿美元,占 GDP总量的 0.96%;欧洲创业投资机构基金管理资本总额约为 550亿欧元。可见,中国创投在行业规模上仅次于美国,已经成为名符其实的创业投资大国。

但从投资方面而言,2015 年中国创业投资机构披露当年投资企业 3423 家,投资金额 465.6 亿元,占全国 GDP 总量的0.063%;相比而言,美国当年投资企业 4497 家,投资金额 591 亿美元,占 GDP 总量的 0.34%;欧洲共有 2836家企业获得了创业投资资助,投资金额为 38 亿欧元。整个欧洲创业投资占 GDP 的比重为 0.025%,其中排名第一的丹麦创业投资占 GDP比重达到 0.109%。可见,中国的创业投资还有进一步发展的空间。

二、募集资金总量不断攀升,政府及国有资本仍占重要地位

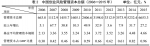

2015 年上半年,资本市场的如火如荼极大刺激了创投业的发展,全年披露新募基金 197 家,较上年增长16.6%;行业新增资本募集总量1420.9 亿元,其中新募基金募集资本总量 262.1亿元。从行业总体募集资金来源来看,仍以各类未上市公司资金为主体,占比 53.89%,上市公司资金仅占2.55%。按照资金来源所有制性质划分,政府及国有资金占比 35.3%,较 2014 年上升 3.9 个百分点;个人投资占比 12.0%,较2014 年略有下降;民营及混合所有制企业资金占比 19.6%,外资企业占比2.1%,此外,社保基金开始进入创投领域。按照资金的金融属性划分,银行、保险、证券等金融机构资本合计占2.70%,较 2014年略有上升;其他金融资本占比28.6%。

三、高新技术企业仍是投资的主战场,互联网等行业备受青睐

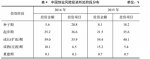

截至 2015 年底,全国创业风险投资机构累计投资项目数达到 17376 项,其中投资高新技术企业项目数 8047 项,占比46.3%;累计投资金额为 3361.2 亿元,其中投资高新技术企业金额1493.1 亿元,占比 44.4%。按投资行业细类划分,2015 年中国创业风险投资年度投资项目主要集中在其他产业、网络产业、软件产业、IT 服务业、通讯设备等行业,集中了当年40.41%以上的项目。此外,网络产业、金融保险业等增幅较大,成为新一轮投资热点;新能源、生物医药产业一直保持了较高的投资热情。

四、投资阶段仍以早前期项目为主,投资日趋理性

2015 年,中国创业投资机构仍然倾向于早前期阶段的项目投资,尽管对种子期和起步期的投资项目占比较上年略有下降,分别为18.2%、35.6%,但合计占比仍然超过半数,占到53.8%;其中,对种子期项目的投资金额明显上升,达到8.1%,单笔种子期投资金额出现了较大幅度增长;种子期和起步期的投资金额合计占比达到 29.6%,与上年基本持平。

从投资轮次而言,2015 年,中国创业投资机构仍以首轮投资为主导,首轮投资和后续投资项目分别占 62.7%和 37.3%,但首轮投资的比例自 2010 年以后逐年下滑,这在一定程度上表明,投资日趋理性与谨慎。

五、地区集聚效应明显,内陆部分地区增长较快

从整体看,我国创业投资的机构分布具有较为明显的区域特征,包括江苏、浙江、北京、上海、广东在内的经济发达地区也一直是创业投资机构最为集聚的地区,到 2015 年这些地区的风险投资机构数量达到 1130 家,占全国总量的63.7%。

从历年统计看,风险投资的集聚效应非常明显。以江苏、浙江为首的风险投资在全国的占比从 2002 年的 18.2%持续增加到 2015 年的 46.7%。此外,山东、重庆、安徽、湖南、湖北等中西部地区的风险投资业在近年来呈现出比较明显的增长态势。

从资金体量来看,2015 年,北京、江苏、广东、浙江、安徽的管理资本总量排在了全国前五名,合计占比82.3%。其中,江苏、浙江地区的风险投资机构体量较小,约 70%的公司资金规模在 5000 万到 5亿之间,而北京、广东地区的风险投资机构资金规模较大,40%的机构资金规模在 5 亿以上。

六、IPO退出受到较大影响,行业平均收益率大幅提升

2015 年共披露了 677 笔退出交易。按照退出渠道划分,创业投资企业中共有 105 个项目通过 IPO 方式退出,较 2014年略有提升,但相对占比大幅回落,仅占 15.51%,这主要源于下半年市场 IPO 的暂停;相对而言,并购交易有所提升,尽管占比下降到31.02%,但项目数额上升到 210 项。此外,2015 年新三板市场的火爆,也促进了创投企业实现有效退出,全年有 69个项目通过新三板挂牌进行交易,占比 9.45%,退出的总体环境向好。

从 2015 年退出项目收益情况来看,由于受到 2015 年上半年股票市场活跃等利好政策影响,上市退出收益较往年进一步提高,达到779.27%,即平均账目回报 7.8 倍,接近历史表现最好水平;通过并购退出的项目收益率也出现大幅度提高,收益率达135.55%;回购股份也有好的表现,实现了 19.01%的盈利水平;新三板市场的快速发展也为部分项目退出提供了良好的通道,实现了16.86%的收益水平;全行业的项目退出收益率高达 260.18%。此外,整个行业投资退出步伐加速,项目投资时间明显缩短,平均投资退出时间仅为3.92 年,整体行业年均收益率达到 32.39%。